Se encuentra usted aquí

El euro, rumbo a una ‘limpia’ inevitable

Roger Bootle se enorgullece de ser una especie de Nostradamus moderno, y con buena razón. En 1999, el economista británico predijo una explosión de la burbuja de las puntocom, y en su libro de 2003, Money for Nothing, pronosticó un colapso mundial en materia de vivienda que resultaría muy grave para el sistema financiero.

Bootle de 60 años, un estudiante riguroso de los mercados, es un ex profesor de Oxford y ex economista en jefe de HSBC quien ahora dirige Capital Economics, una firma de consultoría en Londres. Operando en una casa victoriana del siglo 19 cerca del Palacio de Buckingham, el hijo calvo y con gafas de un servidor público asesora confiadamente a los principales bancos y fondos de cobertura desde Nueva York hasta Beijing. Pero fuera de la oficina no es una persona que se caracterice por tomar riesgos. A Bootle le gusta relajarse en el famoso Hipódromo de Ascot en Inglaterra, donde apuesta no más de "cinco o 10 libras sólo por tener un caballo que apoyar".

Hoy, Bootle está apostando su reputación profesional a otra audaz previsión a contracorriente, una con ramificaciones a largo plazo para la economía mundial y los mercados bursátiles globales: Él está convencido de que al menos una ruptura parcial de la zona euro es inevitable y que cambios masivos se acercan para el euro, la moneda ahora compartida por 17 países que representan una octava parte del PIB mundial.

En julio, Bootle y su equipo ganaron el prestigioso Premio de Economía Wolfson por proporcionar la mejor respuesta a la siguiente pregunta: "Si los Estados miembros abandonaran la Unión Económica y Monetaria, ¿cuál es la mejor manera para que el proceso económico sea manejado?"

En un informe de 114 páginas llamado Abandonando el euro: Una guía práctica, (Leaving the Euro: A Practical Guide) Bootle proporcionó un modelo de los pasos que una nación debe tomar para salir de la moneda común. También fue más allá, citando un poderoso argumento sobre por qué un éxodo de los países débiles es la única solución para el profundo malestar de Europa.

Bootle no duda en defender su altamente impopular punto de vista. "El euro es una fábrica de depresión", dice a Fortune. "Los políticos siguen arrojando dinero para apoyar el problema de deuda de las naciones más débiles. Nunca hablan de restablecer el crecimiento. Lejos de ser un desastre, una ruptura del euro es la única manera de traer de vuelta el crecimiento y sacar a Europa de este lío. No puede suceder lo suficientemente pronto".

Las autoridades siguen adoptando un enfoque diametralmente opuesto. Casi sin excepción, los líderes políticos y reguladores europeos respaldan fuertemente la supervivencia del euro y, en general afirman que una ruptura traería un apocalipsis económico.

El optimismo que la eurozona celebra aumentó el 6 de septiembre, cuando Mario Draghi, presidente del Banco Central Europeo (BCE), anunció un programa gigante de compra de la deuda soberana de naciones débiles de la eurozona. Draghi dijo además que "el euro es irreversible".

Luego, el 12 de septiembre, un tribunal alemán aprobó la participación del país en el Mecanismo Europeo de Estabilidad (MEDE), un fondo de rescate con una capacidad de préstamo de 645,000 millones de dólares. En cinco sesiones, el S&P 500 subió 2.4% impulsado por una potente escalada de alivio.

Pero los continuos rescates simplemente están ganando tiempo. Incluso los economistas que temen una ruptura del euro admiten que ésta probablemente sucederá eventualmente a menos que Alemania y otras naciones saludables proporcionen un apoyo mucho mayor a sus vecinos débiles. "Europa necesita crear una deuda estilo federal compartida por todos los miembros de la eurozona", dice el economista griego Yanis Varoufakis. "Si eso no ocurre, la zona euro probablemente se disolverá".

La apuesta aquí es que Bootle tiene razón y el euro se romperá en los próximos años. El resultado será muy desordenado en el período inmediatamente posterior, provocando graves dificultades a los países que salgan de la unión -una racha de bancarrotas, impagos gigantes en deuda soberana y pánico temporal en las bolsas mundiales.

Pero el dolor que una ruptura comprime en un impacto único de cualquier modo sucederá si las naciones débiles permanecen en el euro. Simplemente se extenderá durante varios años, y resultará mucho peor. Como argumenta Bootle, Europa debe elegir el crecimiento, y una división del euro lo traerá de vuelta a una velocidad sorprendente. Utilizaremos su reporte como una guía de cómo podría producirse una ruptura exitosa.

Las naciones más débiles del continente no pueden resolver sus dos grandes problemas si permanecen en la moneda común. El primer problema es del que los políticos y reguladores hablan más: El enorme peligro de la deuda soberana, superior al 100% del PIB en países como Grecia e Italia. Pero el segundo es aún más importante. Los PIIGS de Europa -Portugal, Irlanda, Italia, Grecia y España- sufren de una drástica pérdida de competitividad, ya que se enfrentan a un excesivo costo de producción, sobre todo en comparación con Alemania. Esta disparidad ha diezmado a los fabricantes en España e Italia que luchan por competir con las importaciones.

La brecha de competitividad lleva una década en proceso. Su fuente principal es la impactante divergencia en los costos laborales entre dos capas de Europa, que llamaremos los países 'centrales' y 'periféricos'.

De 1999 a 2011, los costos unitarios de mano de obra -los salarios y las prestaciones necesarias para producir un auto o una computadora- se elevaron un 4.3% anual en España, 3.4% en Italia y 4.1% en Irlanda, en comparación con un aumento del 0.9% anual en Alemania. Esto dejó a los países de la periferia con una brecha de competitividad de entre 30% y 40% frente a los países centrales, según la estimación de Bootle. Como resultado, las exportaciones italianas como porcentaje del total mundial cayeron de 5% a finales de 1990 a alrededor de 2% el año pasado.

Si permanecen en el euro, los países periféricos deben resolver su problema de competitividad a través de la austeridad -dejando que el alto desempleo reduzca los salarios, aumentando los impuestos y reduciendo radicalmente el gasto público. "Ese proceso podría tomar 10 años", dice Bootle. Peor aún, su deuda y sus pagos de intereses se mantendrían en euros y seguirían aumentando, mientras que los ingresos fiscales caerían.

Sería casi imposible para esas naciones dejar de pagar sus deudas y permanecer en la eurozona. "El BCE ha estado apoyando a los bancos de los países débiles", dice Charles Goodhart de la London School of Economics. "La garantía está en gran parte en sus bonos soberanos. Si caen en impago, toda la ayuda a los bancos cesaría, provocando su colapso".

Una salida inmediata podría resolver los problemas tanto de deuda como de competitividad de un solo golpe. Bootle cree que es probable que los países periféricos comiencen a separarse uno por uno. En su estudio, concluye que a pesar de que la legalidad de una salida es difusa, puede justificarse en virtud del derecho internacional como esencial para la supervivencia económica de un país. Tampoco requeriría de la aprobación del Parlamento antes de la salida. Eso es importante, dada la necesidad de mantener el proceso en secreto.

Así es como la mecánica podría funcionar si, por ejemplo, España decidiera retirarse. El Gobierno anunciaría la decisión el viernes, poco después de que el primer ministro y el gabinete tomaran la decisión.

Esto indicaría que antes de las 12:01 am del lunes todos los salarios, depósitos bancarios, pensiones, y precios serían restablecidos en pesetas en una proporción de 1 a 1 con el euro. Durante el fin de semana, todos los cajeros automáticos y sucursales bancarias serían cerrados y no se permitirían las transferencias electrónicas, para evitar que los ciudadanos muevan dinero, digamos, a Suiza antes de la conversión.

Bootle recomienda que los países salientes comiencen a imprimir billetes y monedas sólo después del anuncio. En tanto, todas las operaciones serían a través de tarjetas de crédito o tarjetas de prepago en efectivo. Los euros también serían aceptados con fines de efectivo durante un período fijo. A partir del lunes por la mañana, el euro haría su debut como moneda extranjera. Su valor se elevaría bruscamente contra la nueva peseta. Así que un viaje en taxi a un precio de dos pesetas podría costar sólo un euro en días.

¿Y el tema de la deuda? Bootle aconseja a las naciones que redenominen todos los bonos soberanos en moneda local. La redenominación realmente equivale a un impago, ya que los acreedores extranjeros tendrían grandes pérdidas. Bootle aboga por ir más allá. Él quiere que las naciones salientes cesen inmediatamente todos los pagos de intereses y exijan una amortización que lleve la deuda a un manejable 60% del PIB.

Entre la devaluación y la amortización, la mayoría de los acreedores perderían el 70% del valor nominal de los bonos. El argumento de Bootle es que su valor original es pura ficción de todos modos y que un impago de esa magnitud es inevitable.

En cuanto al sector privado, Bootle recomienda redenominar los préstamos a los bancos afectados en la moneda local. De lo contrario, su capital, y todos sus préstamos internos, se evaporarían. Para las empresas, los préstamos permanecerían en euros.

Naturalmente, una multitud de empresas serían incapaces de pagar su deuda con los ingresos en moneda local que ahora valdrían mucho menos en euros. Ésta es quizás la parte más difícil de una salida del euro. Las bancarrotas se multiplicarían, y los prestamistas se involucrarían en negociaciones para reestructurar la deuda.

Bootle no prevé que los países centrales abandonen el euro. De hecho, prevé que Alemania, Países Bajos, Austria y otros países del norte de Europa mantendrán el euro en su propia zona de moneda única; un resultado que posiblemente causaría que el euro se fortaleciera con el tiempo ante el dólar y la libra esterlina.

Una salida traería un aumento de la inflación en los países que recién abandonaron el euro a medida que el costo de las importaciones aumentara. Por lo tanto, los salarios subirían también, aunque menos que los precios debido a la gran porción de trabajadores desempleados. Como resultado, Bootle calcula, sería necesaria una gran caída en el valor de las nuevas monedas frente al euro: La moneda griega tendría que caer 55%, las de España e Italia 40%, y la libra irlandesa bajaría 25% .

Las naciones salientes sufrirían varios meses de disminución del crecimiento y aumento del desempleo. Los mercados bursátiles mundiales desmayarían. Pero al igual que ocurrió en Argentina después de que su moneda se devaluó hace una década, la economía comenzaría a crecer de nuevo en el plazo de un año, impulsada por la fortaleza de las exportaciones.

Alemania sufrirá los efectos de una moneda mucho mejor y debidamente valuada que dañaría sus exportaciones. Pero también se beneficiaría de los precios de importación más bajos y haría crecer, en lugar de dañar, a sus vecinos del sur.

Para Bootle, son los fundamentos de la economía los que en última instancia determinan el resultado. "Soy considerado un fastidio y un aguafiestas", dice Bootle. "Pero la verdad es que los políticos están totalmente equivocados. Ellos se van por las ramas y arrojan montones de dinero del sector público para ganar tiempo, pero los mercados ganan al final". Para Europa, abandonar la moneda única ya no es una opción impensable, sino la decisión correcta.

* Esta historia es de la edición del 8 de octubre de 2012 de Fortune.

| Comparte esta noticia en: |

- Inicie sesión o regístrese para comentar

- 0 comentarios

Indice de Tienda

Inicio de sesión

Indice del Catálogo

- Acuñaciones incluidas

- Busqueda avanzada

- Diccionario

- Tablas Euro

- Edad Moderna 1453 - 1789

- (1506-1555) Carlos I

- (1506-1516) Juana y Carlos

- (1556-1598) Felipe II

- (1598-1621) Felipe III

- (1621-1665) Felipe IV

- (1641-1643) Luis XIII

- (1643-1659) Luis XIV

- (1665-1700) Carlos II

- (1700-1746) Felipe V

- (1706-1711) Carlos III Pretendiente

- (1724-1724) Luis I

- (1746-1759) Fernando VI

- (1759-1788) Carlos III

- Edad contemporanea 1789 - 2002

- (1788-1808) Carlos IV

- (1808-1833) Fernando VII

- (1808-1813) Napoleón

- (1833-1845) Carlos V Pretendiente

- (1833-1868) Isabel II

- (1868-1871) Gobierno provisional

- (1870-1873) Amadeo I

- (1872-1876) Carlos VII Pretendiente

- (1873-1873) I República

- (1875-1885) Alfonso XII

- (1886-1931) Alfonso XIII

- (1931-1939) II República

- (1936-1939) Guerra civil

- (1939-1975) Estado Español

- (1975-2001) Juan Carlos I

- CEE 2002 - 2019

- (2002-2019) Alemania

- (2002-2019) Austria

- (2002-2019) Bélgica

- (2002-2019) España

- (2002-2019) Finlandia

- (2002-2019) Francia

- (2002-2019) Grecia

- (2002-2019) Irlanda

- (2002-2019) Italia

- (2002-2019) Luxemburgo

- (2002-2019) Monaco

- (2002-2019) Países Bajos

- (2002-2019) Portugal

- (2002-2019) San Marino

- (2002-2019) Vaticano

- (2007-2019) Eslovenia

- (2008-2019) Chipre

- (2008-2019) Malta

- (2009-2019) Eslovaquia

- (2011-2019) Estonia

- (2014-2019) Andorra

- (2014-2019) Letonia

- (2015-2019) Lituania

- Carteras oficiales

- Edad contemporanea 1789 - 2001

- CEE 2002 - 2019

- (1999 - 2019) CEE

- (2002-2019) Alemania

- (1999-2019) Andorra

- (2002-2019) Austria

- (2002-2019) Bélgica

- (2002-2019) Benelux

- (1999-2019) España

- (1999-2019) Finlandia

- (1999-2019) Francia

- (2002-2019) Grecia

- (1999-2019) Holanda

- (2002-2019) Irlanda

- (2002-2019) Italia

- (2002-2019) Luxemburgo

- (2001-2019) Mónaco

- (2002-2019) Portugal

- (2002-2019) San Marino

- (2002-2019) Ciudad del Vaticano

- (2007-2019) Eslovenia

- (2008-2019) Chipre

- (2008-2019) Malta

- (2009-2019) Eslovaquia

- (2011-2019) Estonia

- (2014-2019) Letonia

- (2015-2019) Lituania

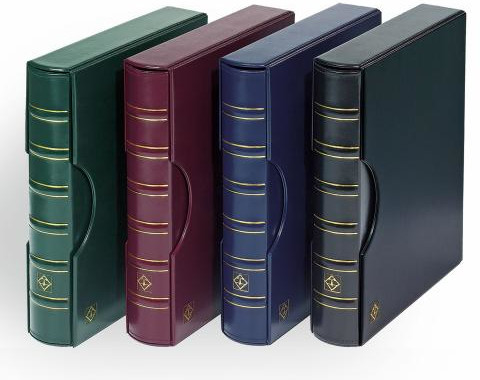

Material Numismático

Si no encuentra en Nuestra Tienda lo que necesita, solicítenos cualquier Producto del Catálogo Numismático Leuchtturm 2023

Si no encuentra en Nuestra Tienda lo que necesita, solicítenos cualquier Producto del Catálogo Numismático Pardo 2023

Facebook

Facebook Twitter

Twitter RSS

RSS

Comentarios recientes